- ลูกค้ารายเดิมที่ปัจจุบันมีสินเชื่อประเภทที่อยู่อาศัย/สินเชื่อบุคคลแบบมีหลักประกันกับธนาคาร โดยขอวงเงินเพิ่มเติมจากส่วนเหลื่อมหลักประกันเดิม

- มีการผ่อนชำระปกติมาแล้วไม่น้อยกว่า 12 เดือน โดยไม่เคยมีประวัติเป็น NPF และปรับปรุงโครงสร้างหนี้กับธนาคาร

วัตถุประสงค์

เพื่อเสริมสภาพคล่องในชีวิตประจำวัน เป็นสินเชื่อวงเงินอเนกประสงค์ สินเชื่อรีไฟแนนซ์หนี้บัตรเครดิต/สินเชื่อบุคคลแบบมีหลักประกัน

กลุ่มเป้าหมาย/คุณสมบัติ

- ลูกค้ารายเดิมที่ปัจจุบันมีสินเชื่อประเภทที่อยู่อาศัยและสินเชื่อบุคคลแบบมีหลักประกันกับธนาคาร โดยขอวงเงินเพิ่มเติมจากส่วนเหลื่อมหลักประกันเดิม

- มีการผ่อนชำระปกติมาแล้วไม่น้อยกว่า 12 เดือน โดยไม่เคยมีประวัติเป็น NPF และปรับปรุงโครงสร้างหนี้กับธนาคาร

วงเงินสินเชื่อ

- สินเชื่อวงเงินอเนกประสงค์แบบมีหลักประกัน ขั้นต่ำ 1 แสนบาท สูงสุดไม่เกิน 3 ล้านบาท

- สินเชื่อวงเงินอเนกประสงค์แบบมีหลักประกัน เพื่อชำระเงินสมทบตะกาฟุล (MRTA/MLTA) ตามค่าใช้จ่ายที่เกิดขึ้นจริง

ขอสินเชื่อเท่าที่จำเป็นและชำระคืนไหว

อัตรากำไร (ต่อปี)

| ประเภท | อัตรากำไร | ปีที่ 1-3 | ปีที่ 4 เป็นต้นไป |

| สินเชื่ออเนกประสงค์ รีไฟแนนซ์บัตรเครดิต/สินเชื่อบุคคล สินเชื่ออเนกประสงค์ |

ขั้นต่ำ | 5.75% | SPRL – 1.90% |

| ขั้นสูง | 6.00% | SPRL – 1.65% |

SPRL (Standard Profit Rate with Long Term Financing) : อัตรากำไรผ่อนชำระหรืออัตรากำไรอ้างอิงสำหรับสินเชื่อแบบมีกำหนดระยะเวลา เป็นอัตรากำไรที่ธนาคารกำหนดให้ลูกค้าผ่อนชำระแบบมีส่วนลดจากอัตรากำไรราคาขายหรืออัตรากำไรสูงสุด สำหรับสินเชื่อแบบมีหลักประกันอัตรากำไรราคาขายหรืออัตรากำไรสูงสุด 18 % ต่อปี และสินเชื่อแบบไม่มีหลักประกัน = 25 % ต่อปี โดยส่วนต่างระหว่างอัตรากำไรราคาขายและอัตรากำไรผ่อนชำระ จะเป็นส่วนลดเพื่อคืนกำไรให้แก่ลูกค้าธนาคาร ทั้งนี้อัตรากำไรผ่อนชำระหรืออัตรากำไรอ้างอิงสามารถเปลี่ยนแปลงเพิ่มขึ้นหรือลดลงได้แต่จะไม่เกินอัตรากำไรราคาขาย

ณ วันที่ 22 ธันวาคม 2568 SPRL = 7.70% ต่อปี

กรณีทำ MRTA/MLTA 100%ของวงเงินที่ได้รับอนุมัติ ระยะเวลาคุ้มครองขั้นต่ำ10 ปี ขึ้นไป/ตลอดอายุสัญญา หรือ กรณีทำ MRTA/MLTA 70% ของวงเงินที่ได้รับอนุมัติ ระยะเวลาคุ้มครองขั้นต่ำ 15 ปี /ตลอดอายุสัญญา ลดอัตรากำไรปีแรกจากตารางข้างต้นลง 0.25%

อัตรากำไรขั้นต่ำ : สำหรับลูกค้าที่ผ่านเกณฑ์การพิจารณาตามปกติของธนาคาร

อัตรากำไรขั้นสูง : สำหรับลูกค้าที่ธนาคารได้หย่อนเกณฑ์การพิจารณาอนุมัติสินเชื่อ โดยธนาคารได้บวกค่าความเสี่ยงเพิ่มขึ้น

ลูกค้า MOU (หักค่างวดจากบัญชีเงินเดือน) ลดอัตรากำไร 0.10% จากตารางข้างต้นตลอดอายุสัญญา

ระยะเวลาโครงการ

สิ้นสุด 31 ธันวาคม 2569

สมัครใช้บริการ

อัตรากำไรสินเชื่อ

| อัตรากำไรและส่วนลด | ร้อยละต่อปี |

|---|---|

| สำหรับลูกค้ารายใหญ่ชั้นดี ประเภทสินเชื่อแบบมีกำหนดระยะเวลา (SPRL) | 7.68 ต่อปี |

| อัตราราคาขาย มีหลักประกัน | 18.00 |

| อัตรากำไรและส่วนลดสูงสุด กรณีปกติ มีหลักประกัน | 18.00 (SPRR+10.15) หรือ (SPRL+10.32) |

ผลตอบแทนเงินฝาก

อัตราค่าธรรมเนียมอื่นๆ

ดาวน์โหลดไฟล์แบบฟอร์มการใช้บริการ

อิสลามและเศรษฐศาสตร์

ข่าวสารและ

กิจกรรม

+ ดูทั้งหมดไอแบงก์ช่วยขับเคลื่อนเศรษฐกิจอย่างต่อเนื่อง และแบ่งเบาภาระลูกค้า ปรับลดอัตรากำไรสินเชื่อสูงสุด 0.10% ตรึงอัตราผลตอบแทนเงินฝาก ขานรับนโยบายรัฐหนุนฟื้นตัว

ธนาคารอิสลามแห่งประเทศไทย (ไอแบงก์) ในฐานะสถาบันการเงินเฉพาะกิจของรัฐที่ให้บริการทางการเงินตามหลักชะรีอะฮ์ และปฏิบัติต่อลูกค้าโดยยึดหลัก “ไอแบงก์...เรา...ไม่ทิ้งกัน” ขอเป็นส่วนหนึ่งในการสนับสนุนการฟื้นฟูเศรษฐกิจของประเทศ และช่วยแบ่งเบาภาระทางการเงินให้แก่ลูกค้าสินเชื่อของธนาคาร ขานรับมติคณะกรรมการนโยบายการเงิน (กนง.) ประกาศปรับลดอัตรากำไรสินเชื่อทุกประเภท 0.10% มีผลตั้งแต่วันที่ 22 ธันวาคม 2568 เป็นต้นไป พร้อมเดินหน้าดูแลพี่น้องที่ได้รับผลกระทบจากภัยพิบัติอุทกภัยภาคใต้ ตามมาตรการช่วยเหลือ/เยียวยา/ฟื้นฟู ของกระทรวงการคลัง และนำเสนอบัญชีเงินรับฝาก ibank e-Savings ซึ่งให้ผลตอบแทนสูง 2.2% เพื่อส่งเสริมการออมของพี่น้องประชาชน

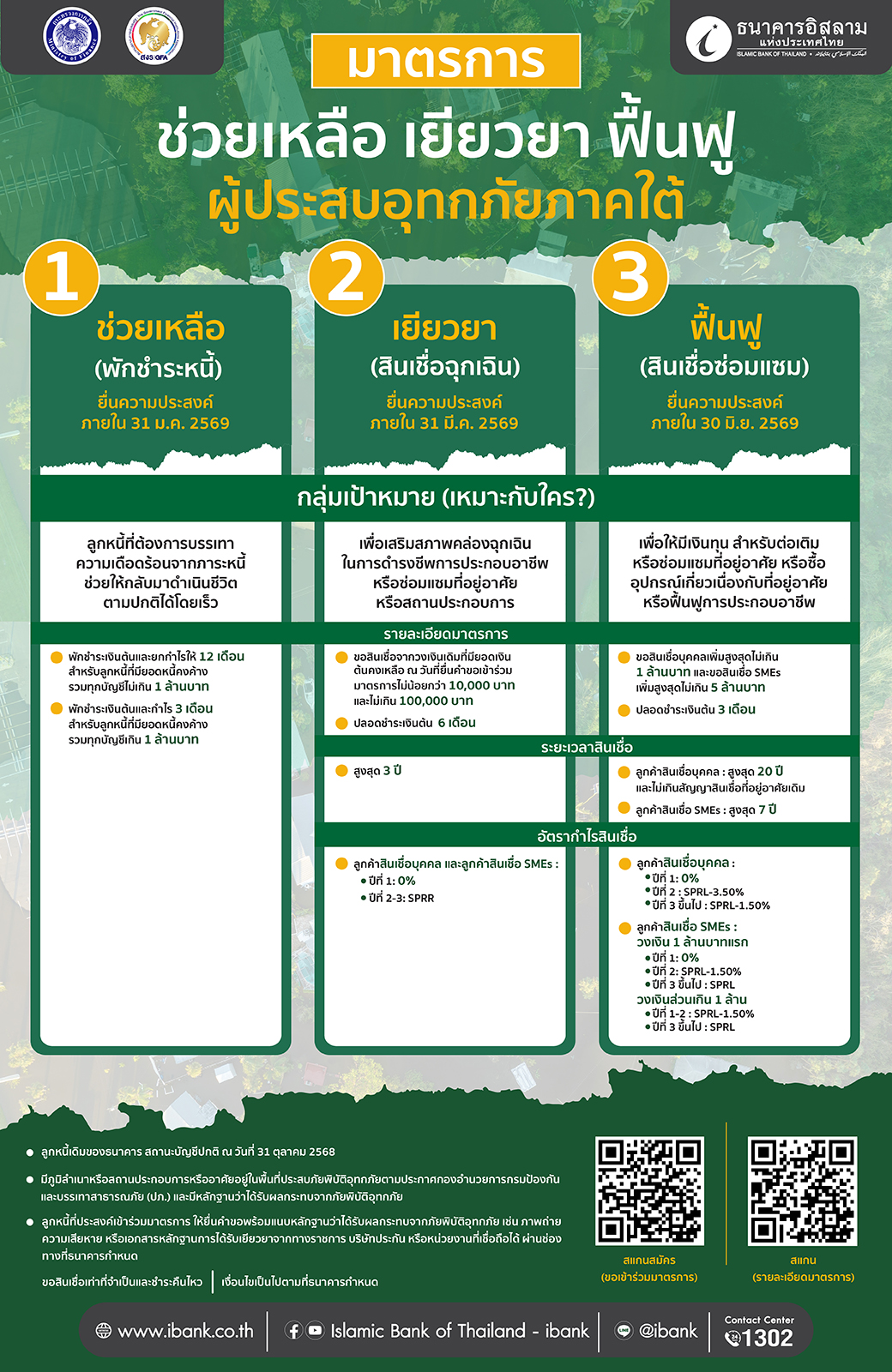

ธนาคารอิสลามแห่งประเทศไทย (ไอแบงก์) ขานรับนโยบายกระทรวงการคลังที่มอบหมายให้สถาบันการเงินของรัฐทุกแห่งเร่งบรรเทาความเดือดร้อนให้ลูกหนี้ที่ได้รับผลกระทบจากอุทกภัยครั้งใหญ่ในพื้นที่ภาคใต้ ครอบคลุม 10 จังหวัด โดยได้จัดทำ “มาตรการ ช่วยเหลือ เยียวยา และฟื้นฟู ผู้ประสบอุทกภัยภาคใต้” เพื่อลดภาระทางการเงิน พร้อมทั้งสนับสนุนเงินทุนเพิ่มสภาพคล่องฉุกเฉินและฟื้นฟูธุรกิจให้กลับมาฟื้นตัวอย่างรวดเร็ว